[ 3382 ] セブン&アイHDの株主優待と今後の見通し [ 株価診断 ]

[ 3382 ] セブン&アイHDのとり丸的買い判断

| 株 価 | 時価総額 | PER | PBR |

| 2026 | 5.3兆円 | 17.5倍 | 1.4倍 |

| ROE | 自己資本比率 | 配当利回り | 配当性向 |

| 6.0% | 35.1% | 1.9% | 44.3% |

- 収益性:

- 成長性:

- 利回り:

- 割安さ:

- 安全性:

| 指標 | 数値 | コメント |

|---|---|---|

| 収益性 (ROE) | 6.0 | 収益性は決して高くはなく、むしろ年々下がってきています。 売上高の約5割を占める、海外コンビニエンスストア事業の 収益性を高める事ができるかどうかが今後のROE向上の カギになりそうですね。 |

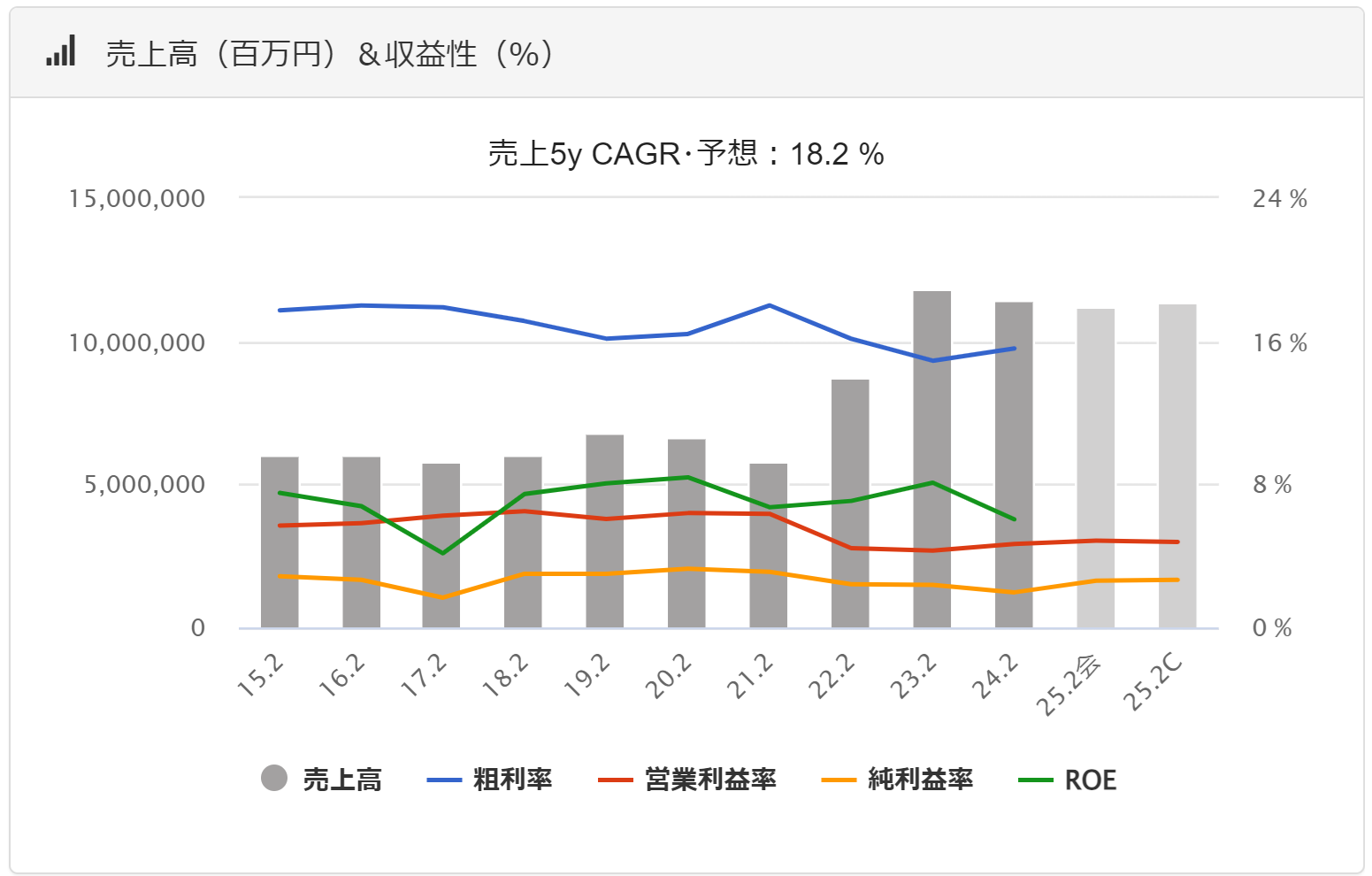

| 成長性 (売上伸び) | △0.3% | 2024年は残念ながら売上高は前期割れという結果に。。。 海外コンビニ事業はインフレの進行や金融引き締めの影響で 個人消費の縮小に繋がっているようです。 |

| 利回り | 1.9% | 累進配当制度を導入するというポジティブなニュースが 今回の決算説明にてありましたね!配当金額が高まって いくのを期待したいと思います。 |

| 割安さ (PER) | 17.5倍 | PERの目安は15%以下といわれている中、17.5倍と 割安さはあまりありませんでした。 |

| 安全性 (自己資本) | 35.1% | 自己資本比率は海外のコンビニ買収までは40%を超える 優良財務体質でしたが大型買収の結果40%を下回る結果に。 しかし2024年2月期で2pt回復したのでこれからの 財務体質改善に期待が強まります。 |

- PER ➢ 株価が割安か割高かを判断するための指標。日本の上場企業の平均は15倍程度なのでそれ以下であれば割安と判断される傾向に!

- PBR ➢ PERと同様株価の割安さを測る指標。PBRが1倍未満だと割安と判断される傾向に!「株価÷1株純資産」で計算が出来ます。

- ROE ➢「企業がどれぐらい効率よくお金を稼いでいるか」を示す財務指標。業種によって平均値が異なりますが一般的には10倍を上回ると優良企業と判断。

- とり丸的 各指標の判断基準

-

- 収益性・・・今期予想ROEで判断

[ 星5 ] 15%以上 [ 星4 ] 10%以上 [ 星3 ] 7%以上

[ 星2 ] 3%以上 [ 星1 ] 3%未満 - 成長性・・・総売上高の伸び率で判断

[ 星5 ] 15%以上 [ 星4 ] 10%以上 [ 星3 ] 5%以上

[ 星2 ] 1%以上 [ 星1 ] 1%未満 - 利回り・・・今期配当の配当利回りで判断

[ 星5 ] 4%以上 [ 星4 ] 3%以上 [ 星3 ] 2%以上

[ 星2 ] 1%以上 [ 星1 ] 1%未満 - 割安さ・・・今期予想PERにて判断

[ 星5 ] 10倍未満 [ 星4 ] 10倍以上 [ 星3 ] 15倍以上

[ 星2 ] 25倍以上 [ 星1 ] マイナス - 安全性・・・直近の自己資本比率で判断

[ 星5 ] 60%以上 [ 星4 ] 40%以上 [ 星3 ] 30%以上

[ 星2 ] 10%以上 [ 星1 ] 10%未満

- 収益性・・・今期予想ROEで判断

とり丸的 各指標の判断基準も上のボックスに記載しているので、どういうロジックで判断したかも併せて見てみてね!

セブン&アイHDの会社概要

【 セブン&アイHD 】は「国内コンビニエンスストア事業」「海外コンビニエンスストア事業」「スーパーストア事業」「百貨店事業」「金融関連事業」など幅広い事業を展開しています。誰もが知るコンビニ「セブンイレブン」、スーパーの「イトーヨーカドー」、雑貨専門店「LOFT」などを展開しています。

セブン&アイHDの株主優待

セブン&アイ共通商品券

| 必要株数 | 優待内容 | 備考 |

| 100株以上 | 【3年未満保有】2,000円相当 【3年以上保有】2,500円相当 | ■権利確定月:2月 ※基準日は、初回のみ2024年8月末日、 以降は毎年2月末日。 ◇寄付(WFP国連世界食糧計画)の選択も可能。 ■贈呈時期 初回:2024年12月下旬 2回目以降:6月下旬 |

| 400株以上 | 【3年未満保有】2,500円相当 【3年以上保有】3,000円相当 | |

| 700株以上 | 【3年未満保有】3,000円相当 【3年以上保有】3,500円相当 |

セブン&アイHDがとうとう株主優待を新設しました!!初回のみ8月で2回目以降は決算月である2月が権利確定月となります。初回だけ8月の理由は発表が4月で次回が2月なのはあまりにもお待たせしてしまうとう素敵な理由!!

券面額は500円なので使いやすそうですね!イトーヨーカドーやセブンイレブン、LOFTなど幅広い場所で使えるのが良いですね!

株主優待変更履歴

| 変更日時 | 変更内容 | 優待内容 |

| 2024年4月10日 | 新設 | 株主優待制度の新設を発表 |

セブン&アイHDの見どころ!!

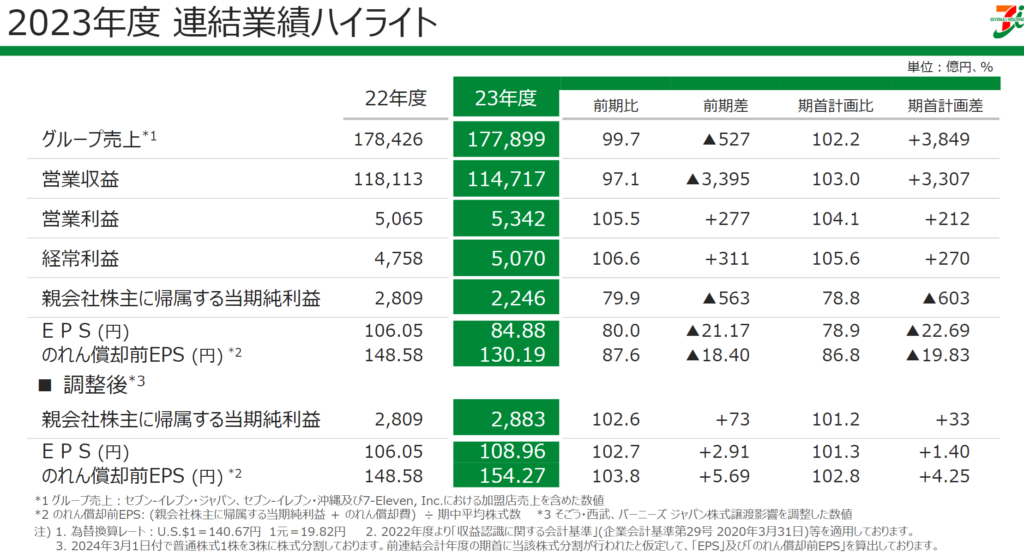

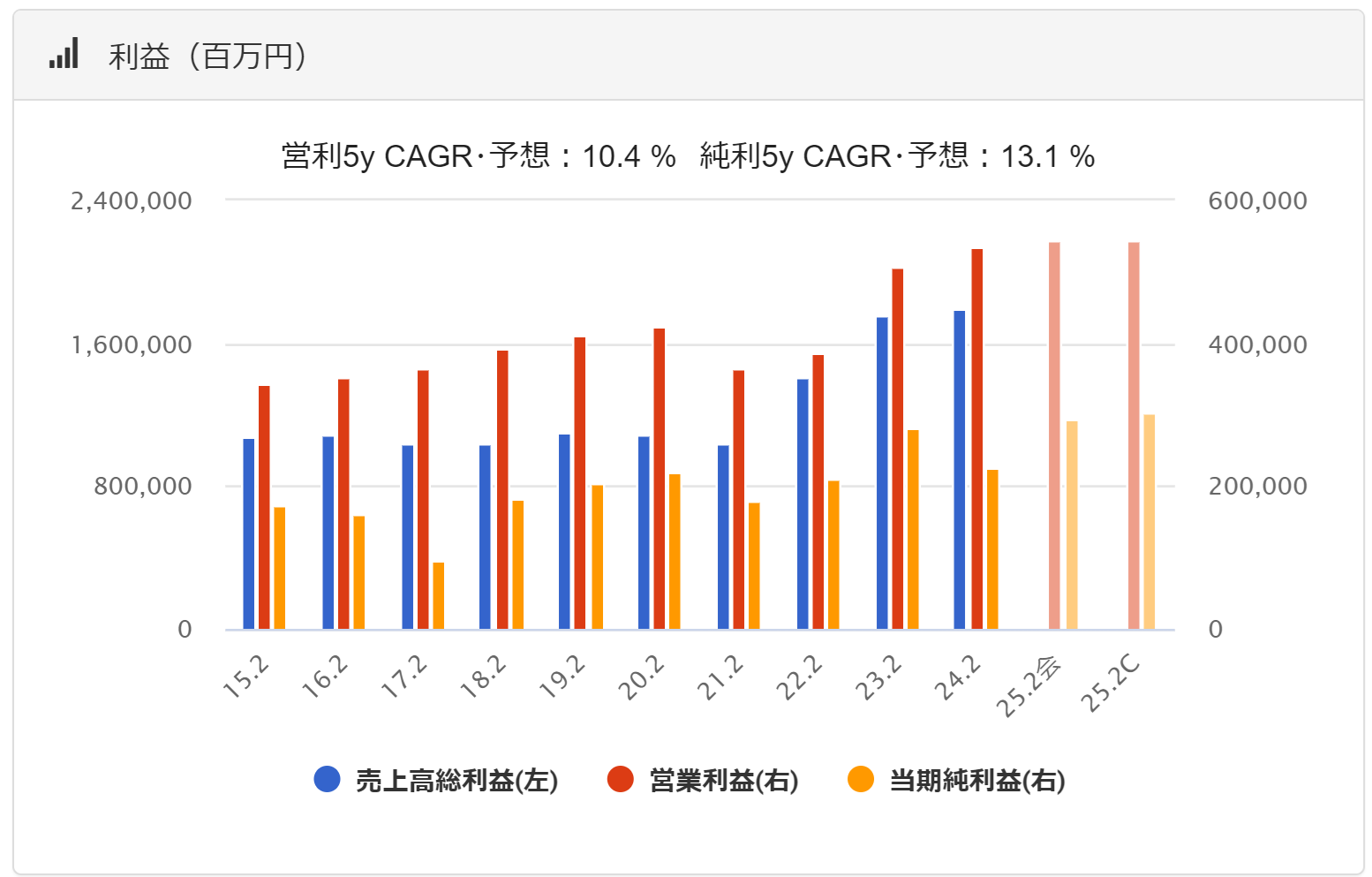

① 売上高は微減なるも営業利益は過去最高を達成!

売上高は脅威の11兆4700億円!!!!コンビニのフランチャイズ売上を含めると17兆7800億円となります。普段、扱わない数字なので指差して桁を数えてしまいました。。。

圧倒的な売上高ではあるものの前期と比べると2.9%減となっております。

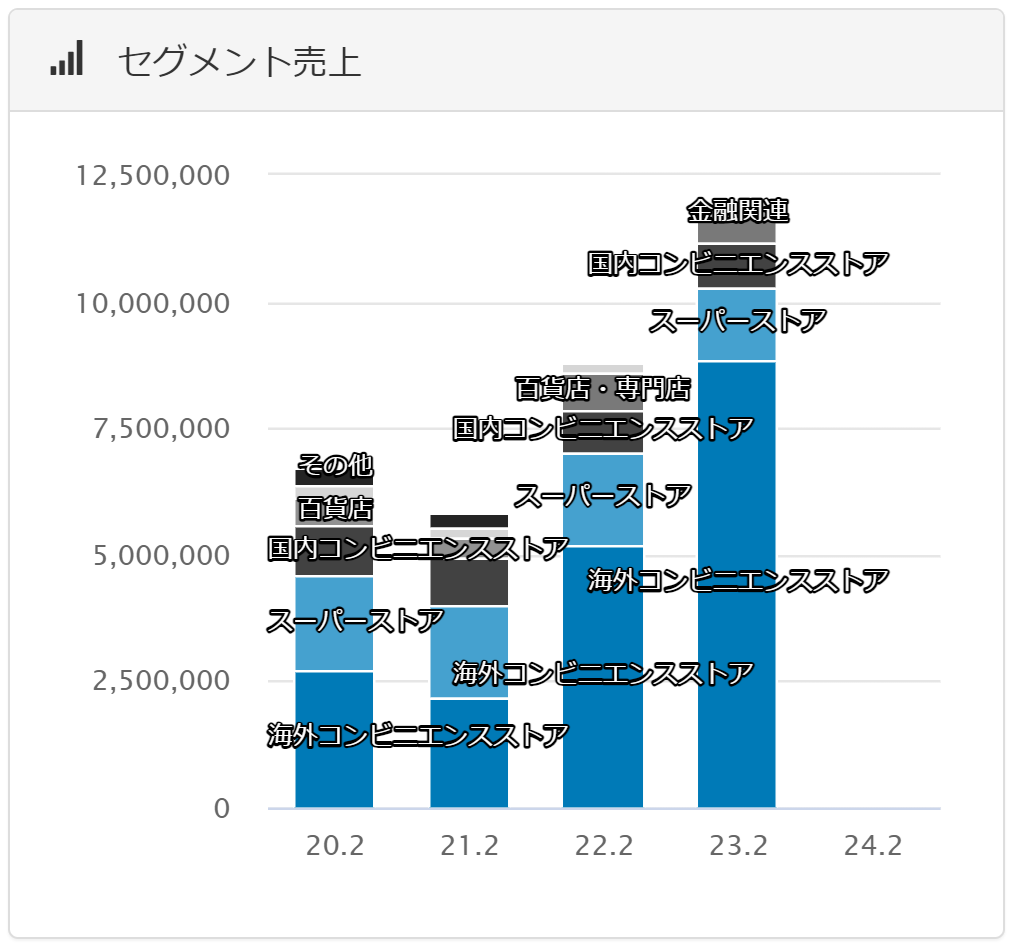

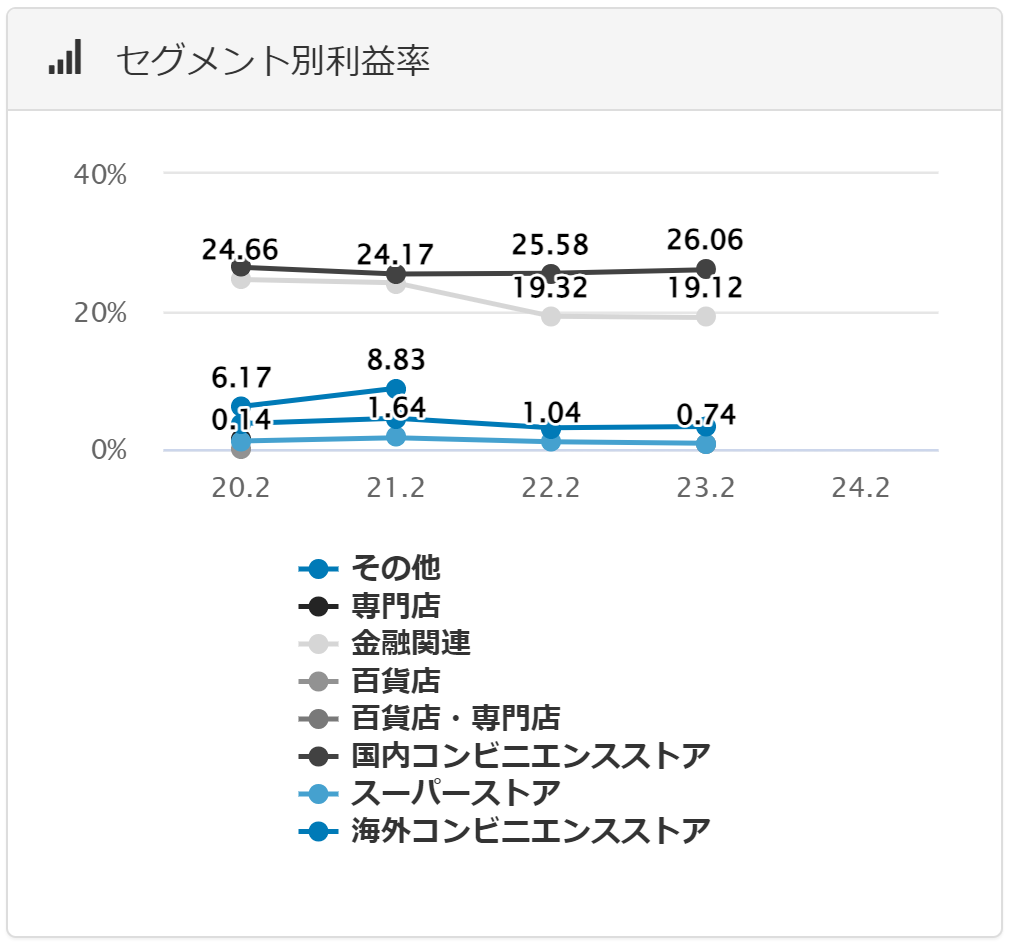

各セグメントでの売り上げを見ると海外コンビニ事業が圧倒的ですね。しかし利益率は決して高くなく約3.3となっております。反面、国内コンビニ事業は利益率が26.0%と非常に高いものとなっております。

② 株主還元では累進配当導入を宣言!株主優待の新設も!

2023年度の決算説明資料にて「累進配当」を導入することが宣言されました!これは嬉しいサプライズでしたね!また2025年まで総額2100億円の自己株取得予定!

また株主優待の新設を2024年4月に発表しました。100株で年間2500円の株主優待券がもらえるのは非常に嬉しいですね。

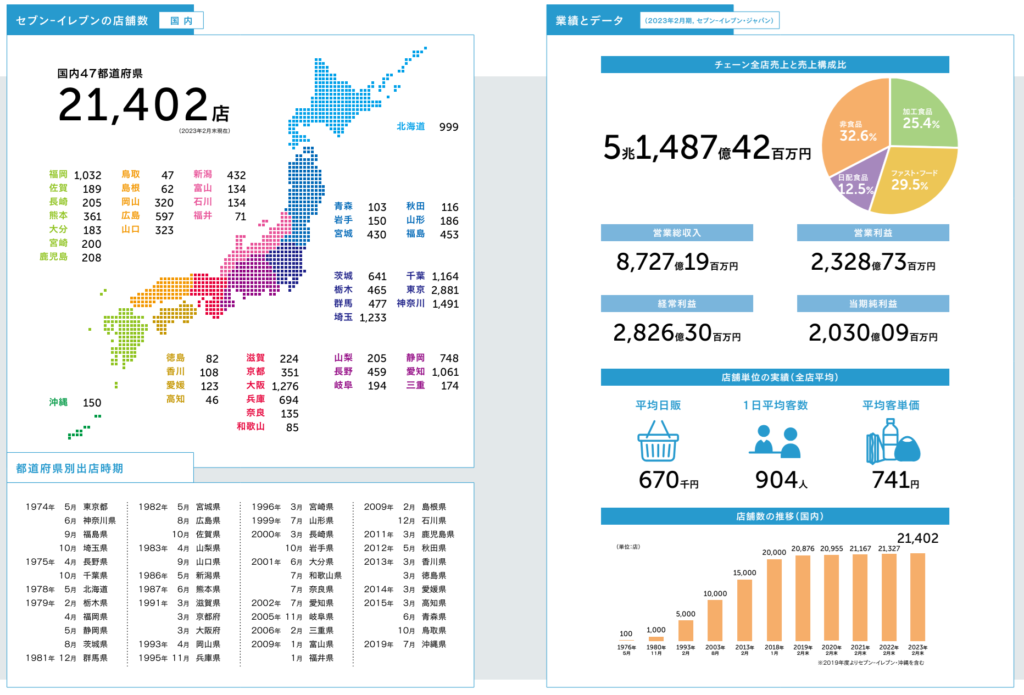

③ 営業利益の約5割を占める国内コンビニエンスストア事業

セブンイレブンの店舗数は全国に21,402店舗!主要コンビニの中でも一番多い店舗数となっております。平均日商は67万円、すごい売上ですよね!1か月でいうと2037万円の売上となっています。

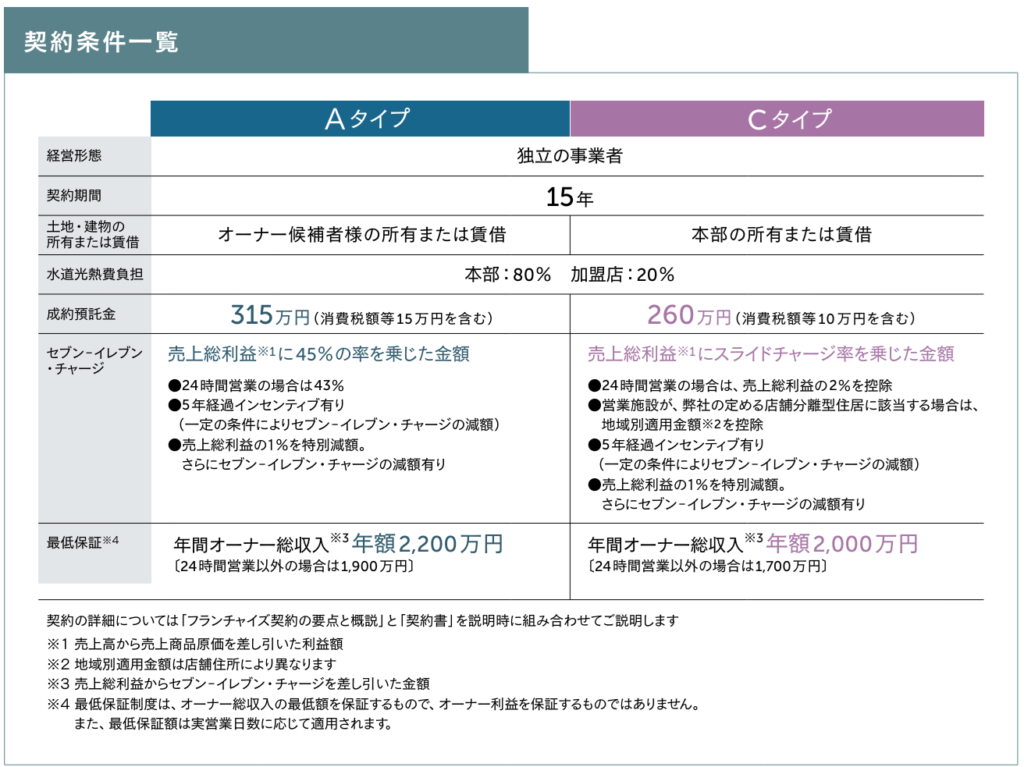

そしてフランチャイズ比率は97.9%という驚異の比率に!!このフランチャイズ比率の高さが高い利益率の要因といえそうですね。

セブンイレブン・チャージというのが一般的にいうロイヤリティだと思われます。売上高が高まれば高まるほどロイヤリティ%が高くなるという累進課税のようなシステムですね。。。

どれぐらい収める必要があるか興味本位で計算してみましょう!

平均月商2000万円の場合

➢56%の範囲分:140万円(250万の56%)

➢66%の範囲分:99万円(150万の66%)

➢71%の範囲分:106万(150万の71%)

➢76%の範囲分:1102万(1450万の76%)

1447万円のセブンイレブンのチャージ!!!!なのでオーナーは差額の553万円から自身の給料・販管費を賄わねければならないようです。。。

話はずれてしまいましたが、国内コンビニエンスストア事業はこのようにフランチャイズシステムによって圧倒的な利益率を確保しているようですね。。。

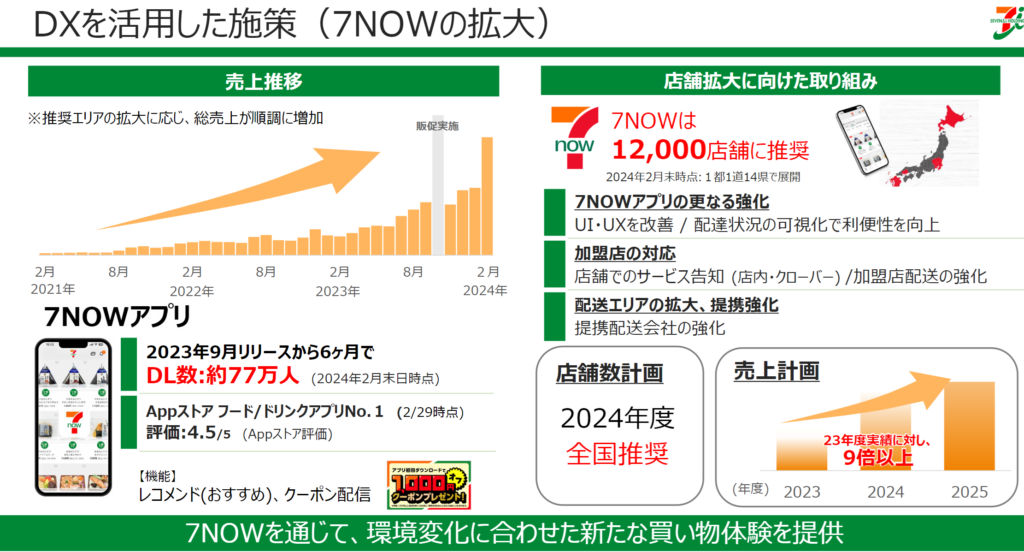

④ 国内コンビニエンスストア事業のセールスアクション

セブンイレブンが現在注力しているのがデリバリーシステム「7NOW」の拡大です。2023年9月からスタートした「7NOW」はすでに77万人のユーザー獲得につながっています。2023年時点で6500店舗のところ、2024年には12000店舗への拡大を目指しているようです。

その他、セールスアクションとして中食需要を獲得する為の「冷凍食品売り場の拡大」、新しいカウンター商品として「店内焼成パン」の販売開始、美味しさ・健康の価値を伝達する「スムージーの販売」にチャレンジするようです。

とり丸的には「焼成パン」は昔チャレンジした「ドーナツ」のようにすぐになくなるのではないかと踏んでおります。。。

セブン&アイHDは結論、買い時なのか?

セブン&アイHDは結論、買い時なのか!?

とり丸的には中立だと判断しました!!国内コンビニエンスストア事業と金融事業という収益性の高い事業を2つ有しています。グループ全体でみたら売上が微減となりましたが収益性の高い国内コンビニに関しても売上高は右肩あがりです。

しかし2021年に実施した米ガソリンスタンド併設型コンビニエンスストアを買収し有利子負債が一時期、3兆1100億円まで膨らみました。その結果、自己資本比率が安定して40%を超えていたのに、現状35%までダウンする結果となっております。

さぁ、このとり丸予想は今後どうなるのか!?株価2026円を超えてるのか、下がっているのか!?近い将来答え合わせを自分でしてみたいと思います。

2024年5月11日

セブン&アイHDの株価診断

セブン&アイHDの株価指数

セブン&アイHDの売上推移

セブン&アイHDの利益推移

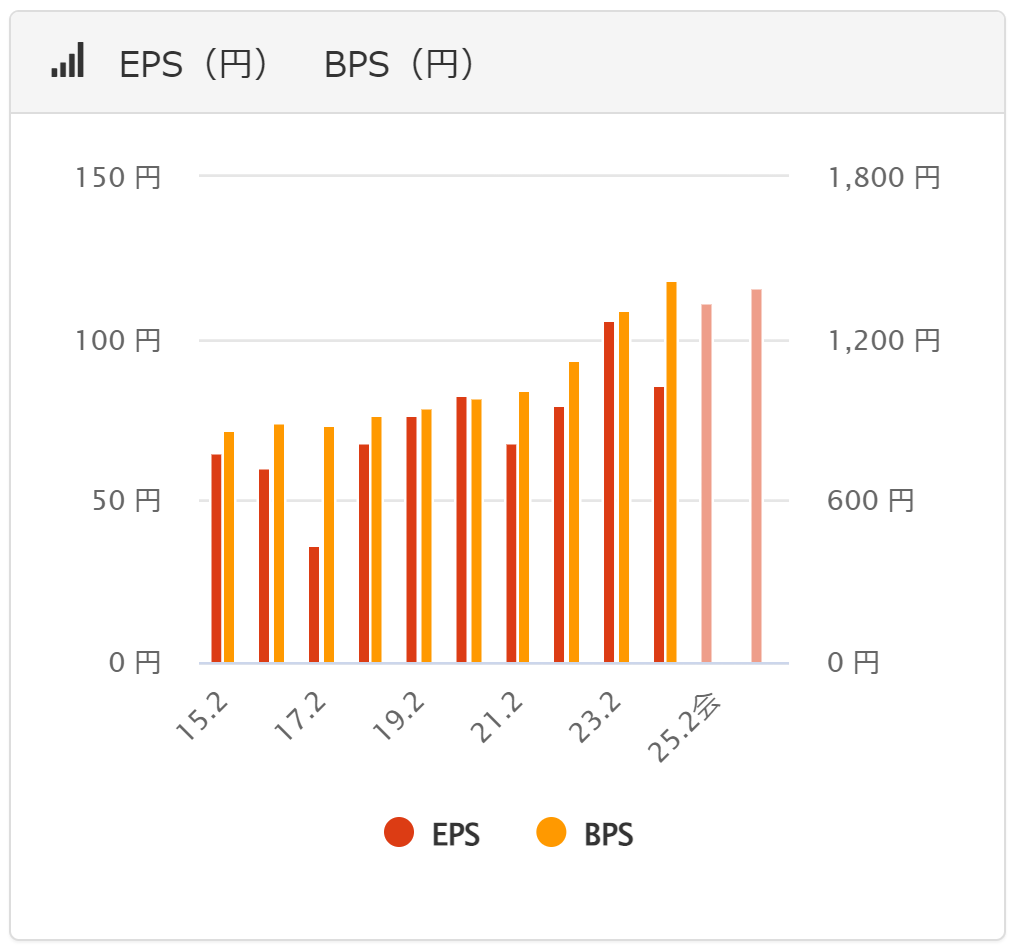

セブン&アイHDの収益性と財務健全性

- EPS ➢ 「1株当たり純利益」と言われ、EPSが高ければ高いほど

「収益力」と「成長性」の2つが分かると言われています。 - BPS ➢ 「1株当たり純資産」と言われ、企業の安全性を知ることができます。

- 自己資本比率 ➢ 企業の安全性を示す指標。会社の財産が誰の資金で成り立っているのかを知ることができ、高ければ高いほど自立した会社といえます。70%を超えていたら超優良企業で倒産リスクが極めて低いといえる。

- ネットD純利益倍率 ➢当期純利益に対して何倍の純有利子負債を抱えているかを表す指標。借金を利益で何年で返せるか?と言い表すことが出来ます。マイナスになっている場合は財務健全性が高いと判断できる。バフェットが投資している優良企業はどこも3~4倍程度。

セブン&アイHDのセグメント分析

とり丸のちょっとしたメモ

| 個人株主 | 借入金 | 利益剰余金 | |

| 2023年 | 72151人 | 9兆3600億 | 23兆1900億 |

| 2022年 | 72108人 | 9兆9400億 | 25兆3200億 |